前回、各投資について記載したら、嫁から専門用語が多くてよう分からんと言われました。その反省を活かし、主婦でも分かる資産運用の記事を目指し、今回は投資信託について記載します。

投資については、書き方を少し工夫し、ひと言要約と深掘り説明を書いていきたいと思います。

ブログ内の赤い下線は、用語だと思うので、【用語】にて簡単な説明を記載します。

そして、この記事を書こうとした時、Googleの「投資信託」に関する検索上位に「投資信託 おすすめしない」や「投資信託 やめとけ」というワードが挙がっておりましたが、投資は自己判断で行うもので、成功する失敗するは人それぞれです。

投資のタイプが色々とありますが、投資信託は大きく儲けるものではなく、利益率は低くとも着実に資産を積み上げたいという運用には良いかとヨッピーノは思います。利益率が低いとは言っても、きちんと運用できれば、預貯金の1%にも満たない利率とは比べものになりません。なお、お金はおいておくだけだと相対的に価値が下がるので、貯金は実質マイナスです。30年前は缶ジュース1本100円でしたが、今は120円です。もっと昔と比べると1円単位で物が買えました。ちなみに100年以上前の1円札は現在使用しようとすると1円です。お金に関する歴史を調べるのも面白いかと思いますが、今回のテーマは投資信託ですので、投資信託について書いていきます。

※ここで記載している投資は全て元本割れリスクがあります。投資は自己責任!!

今年の状況

後程、実際のヨッピーノの取引情報を掲載しますが、それぞの2021年12月の状況は以下の通りです。

・iDeCo:2021年3月から再開し、最初282万円がある状態から、新規で10万円を投資し、現在の評価額は297万円で含み益が5万円です。トータルの含み益は不明ですが、+30%くらいはあると思います。10月時点は、評価額が303万円で含み益が12万円だったため、この2ヶ月で7万円も含み益が下がっています。後ほど解説します。

・つみたてNISA:2021年1月時点で19万円あり、現在の評価額は32万円、含み益は+3万円。2019年3月から始め、トータルの含み益は7万円(+27.3%)

・特定口座:2021年1月時点で17万円あり、現在の評価額は24万円、今年の含み益は不明。2019年1月から始め、トータルの含み益は6万円(+33%)

上記の通り、運用先を間違えなければ着実に資産を増やせると思いますが、iDeCoのところのこの2ヶ月で下がっている通り、タイミングや運用先によっては、資産が目減りすることがあります。ヨッピーノが考えるに年に3・4回運用先を見直すことにより、資産が目減りするリスクは非常に低くなり、高い利益率を確保できるのではないかと思います。

※毎回書きますが、投資は自己責任です

【用語】

●「含み益」と「含み損」:投資しているお金(これまでに商品や株等を購入に費やしたお金)が口座の中で増えて/減っている状態の金額。100円で購入した商品が現在価値で110円となっている場合10円の含み益が出ており、90円になっている場合は10円の含み損が出ている状態となります。

●「評価額」(「時価評価額」):購入した商品や株等の現在の価値を示します。現時点で換金した場合の金額となり、常に変化する株や外貨は評価額が目まぐるしく変わり、投資信託は1日単位で変わります。評価額からこれまでの購入に要した金額を引けば、含み益/含み損が算出できます。

●ファンドには元々「基金」や「資金」という意味ですが、一般的に運用する金融商品を指すこともあります。そのため、このブログ内でも投資信託の商品のことをファンドと使うこともあります。

投資信託とは

一言でいうと、プロに投資を任せて、儲けた分から手数料を引いた金額を還元してくれるというものです。

投資信託の商品をファンド、プロの投資家はファンドを運用するので、ファンドマネージャーと言います。

投資信託(ファンド)は、株式や為替、先物、債券、不動産等の種類がありますが、そこを細かく書き出すと長くなりますので、次回に回したいと思います。また、受取型や再分配型とありますが、ヨッピーノはそこまで細かく考えなくて良いのかなと思っていますが、今持っている商品は全て再分配型でした。まずは取引を開始して慣れていきましょう。

投資信託の始め方(特定口座、NISA)

※開設前の注意:NISA口座は1人1口座しか持てませんので、証券会社を選ぶ必要があります。ヨッピーノはこのブログでも紹介している楽天証券を利用しています。今後の紹介も楽天証券がメインとなります。松井証券は、説明等分かりやすいなと思い、一緒に紹介できるところは紹介します。また、NISA口座は2023年までとなっていますが、2024年から新NISAが始まるようです。

・証券会社での口座開設

投資信託の商品の購入ができるようにします。

口座の種類として、「特定口座」と「一般口座」があります。これは確定申告に関わる重要な選択となります。特定口座は証券会社が1年間の取引内容をまとめてくれて、一般口座は自分自身でまとめる必要があります。特に一般口座で利益が出た場合、確定申告は必須となりますが、学生や主婦(夫)の場合は扶養控除のことを考え、一般口座でもよい場合があります。

また、特定口座では、「源泉徴収あり」と「源泉徴収なし」があり、源泉徴収ありの場合は確定申告をしなくとも自動で納税されますが、損失が発生した出た場合は確定申告をしておくことで3年間繰り越すことが可能です。源泉徴収なしの場合は確定申告が必要となります。

ヨッピーノは確定申告を毎年行っていますが、投資での確定申告は手間が増えるので、「特定口座」の「源泉徴収あり」で運用しています。

・入金

楽天証券の場合、口座開設後、証券口座のWeb画面でログインし、各種投資の種類がバー(横に並んで表示)があるので投資信託を選択し、入金ボタンから入金操作を行います。先に入金しなければ投資信託の商品を購入できません。

ヨッピーノの場合、楽天銀行と連携(マネーブリッジ)することで入金の手間を省いています。マネーブリッジは楽天銀行に預けているお金を楽天証券から自由に使えるようにする仕組みです。

マネーブリッジの申し込みはこちらのURLから

・投資信託商品の選択

楽天証券の場合、2,600を超える商品を取り扱っています。迷いますね~

ヨッピーノが選んでいる商品を後ほど紹介します。最初のうちはあまり深く考えずに購入した方が良いかもです。

・投資信託商品の購入

一回ずつ注文して買うか、積み立てで買う方法があります。

最初のうちは少額で商品を購入し、慣れてきたら金額を増していくようにするか、毎月の積み立て購入にして、数ヶ月単位で運用商品を見直しましょう。なお、積み立てでない場合も数ヶ月単位で見直すことで運用益をUPできるとヨッピーノは考えています。

ヨッピーノのおすすめは積み立てです。最初は1,000円や2,000円で良いと思います。

以下は口座開設方法です。

松井証券

松井証券口座を開設すると同時に投資信託口座の開設も承認されるようですので、まずは以下バナーから口座を開設します。

以下バナーから口座開設後、①口座管理 ⇒ ②各種口座開設状況 ⇒ ③投資信託口座の「解説する」を選択し、画面の指示に従って進むことで取引が開始できるようになります。

なお、こちらは、松井証券の口座開設までの流れの説明ページです。

楽天証券

以下のバナー先の画面からNISAのところにある「詳細はこちら」を開きます。

楽天証券の総合口座をお持ちでない場合は、総合口座の開設を既にお持ちの場合は、NISA口座を開設しましょう。

投資信託の始め方(iDeCo)

手順が多く、始め方をここで紹介するのは難しいと感じましたので、こちらを参照してください。

リクエストが多い場合、ヨッピーノも頑張って説明したいと思います。

投資信託の運用

投資信託の運用について記載していきますが、今回は今ヨッピーノが保有している商品について記載していきます。

ヨッピーノが利用している楽天証券の場合、口座の種類毎に購入できる商品も異なりますので、本来であれば、税金のメリットのあるiDeCoとNISA(5年は非課税)に最初は集中すべきでしょうが、特定口座の方で購入したい商品があったので、特定口座でも取引しています。

今回は、現在運用している商品の紹介のみで、次回以降にどうやって選んだかを記載していきます。

以下の取引内容は、21年12月7日時点です。

特定口座

ひふみプラスとSBI中小成長株ファンドがほしくて、特定口座での取引を行っています。一番下のSBI日本株は500円で購入して、現在70円のようです。多額の投資をしていたら危なかった例です。一方でひふみプラスは、5,000円で購入して現在7,526円と非常に良い成績です。

資産運用 投資信託 特定口座 保有商品

つみたてNISA

特定口座と同じひふみプラスのみがここではマイナスとなっています。どういうことかというと買うタイミングの違いです。投資信託は日々価格が変わってきます。特定口座の方は、2019/01/15に購入が完了(受け渡し日)していますが、つみたてNISAの方は2021年4月から毎月4,000円ずつ購入していました。ということは、ひふみプラスが上がりきったところからつみたてを開始したのかなということが想像されます。こうなってくると利益を出しずらいので、今度見直すことにします。

たわらノーロードの含み益が少ないのも気になりますが、一番金額をかけている野村インデックスファンドが順調なので、トータルでは良い運用成績となっています。現在野村インデックスファンドが好調ですが、ひふみプラスのように上がりきると下がる可能性があったり、市場動向によっても下がる可能性がありますので、商品を切り替えるタイミングを見計らうことも必要ですが、また様子を見ていきましょう。

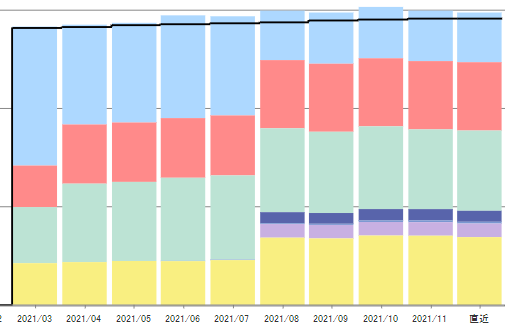

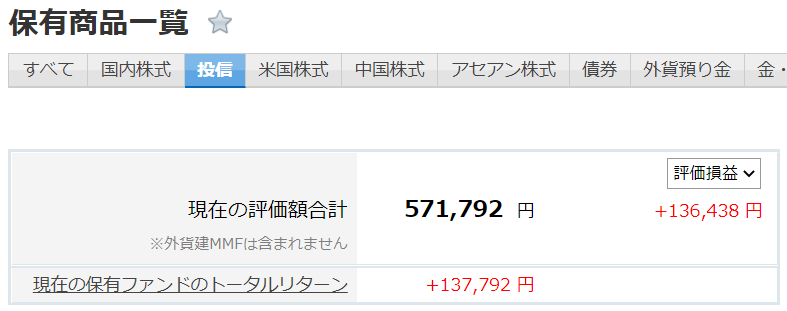

特定口座とつみたてNISAのトータル成績(21/12/7時点)は以下の通りです。

資産運用 投資信託 NISA 保有商品

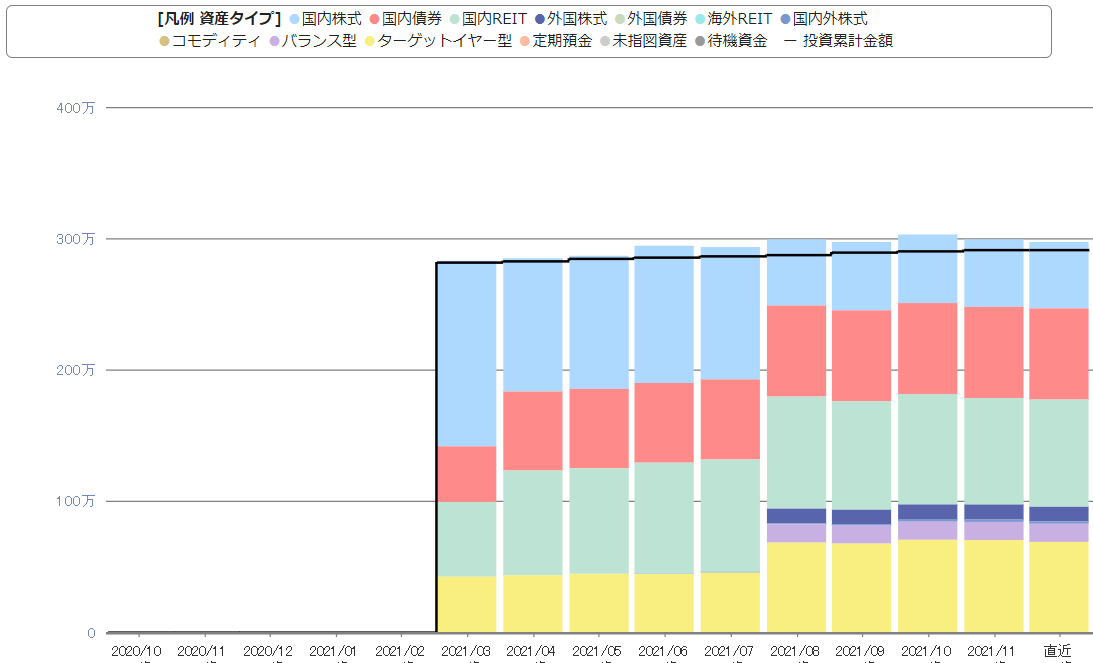

iDeCo(個人型確定拠出年金)

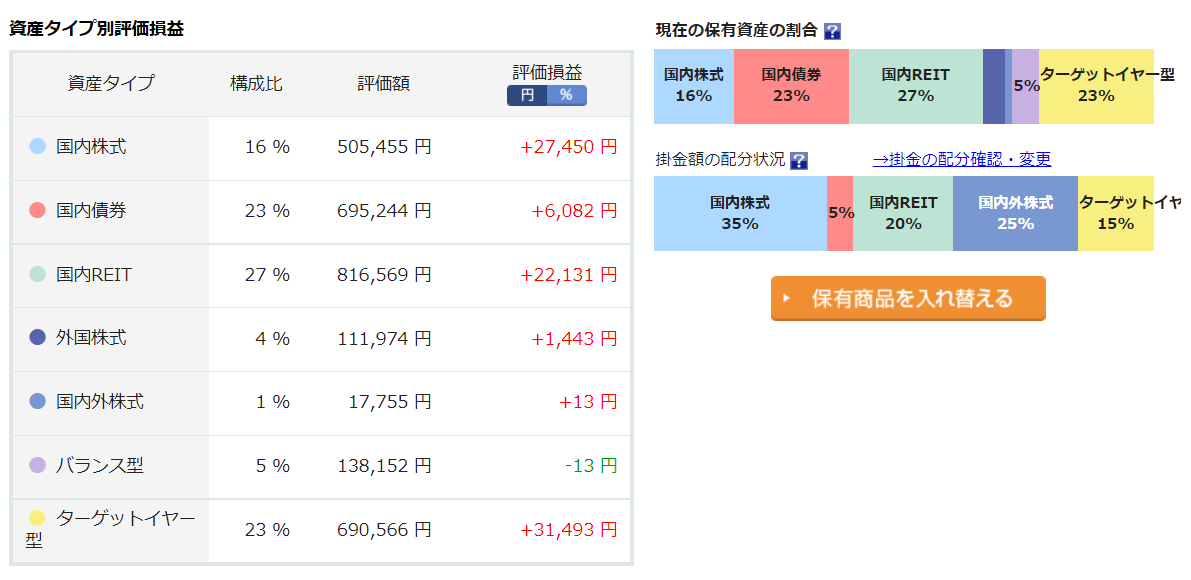

上記の特定口座とiDeCoと運用状況の見え方が全然違います。投資先の種別毎に金額がわかるようになっており、一見して比率もわかるようになっています。ヨッピーノは国内株式、国内債券、国内REIT、ターゲットイヤー型の4種類でほとんどを占めているようです。

資産運用 投資信託 iDeCo 保有商品

タイプ別保有商品の成績は以下の通りです。国内株式、国内REIT、ターゲットイヤー型の調子がいいようですね。

資産運用 投資信託 iDeCo 保有商品

もっと詳細を見ていきましょう。商品ごとに利益の出方がバラバラです。マイナスとなっている商品もありますね。特にバランス型の楽天・インデックス・ファンド(DC年金)と国内株式のたわらノーロードは今度見直します。

資産運用 投資信託 iDeCo 保有商品

なお、21/12/7時点が上記の状況ですが、12/10時点では、以下の通り、時価評価額が3,035,583 円、評価損益+115,523 円、運用利回り4.83 %と2.5%も運用利回りがプラスになっています。金額も大きくなっているため、数日で少し運用成績が変わっただけでも数万円単位で変わるので驚きですね。これは、実際に換金する60歳の時点では、もっと大きな違いになってきますので、現時点と運用方法を変える必要があるかもしれません。なお、現在確定拠出型年金を始めたのは12年くらい前(当時は企業型確定拠出年金)でしたので、今後10年以上運用すると老後資金の一部としては安心材料にもなりそうです。政府が以前言っていた老後2,000万円には全然届きそうにないですけど。。。

資産運用 投資信託 iDeCo 保有商品

ここまで書いてきて分かりやすくということに少し欠けるかと思いますが、次回以降は取引の仕方の説明と運用商品についてもっと説明していきたいと思います。

次回は、投資信託(特定口座・つみたてNISA)の注文方法です・・・

#資産運用 #投資 #iDeCo #つみたてNISA #投資信託